มีกองทุนที่ถูกต้องตามกฏหมายหลายแห่งนำเงินไปลงทุนกับแมดดอฟฟ์ โดยเฉพาะอย่างยิ่งกองทุนที่ผู้สูงอายุนำเงินไปฝาก และเมื่อความจริงปรากฏ ก็ทำให้กองทุนล้ม เงินก้อนสุดท้ายในชีวิตของผู้สูงอายุเหล่านี้ก็หายไปด้วย

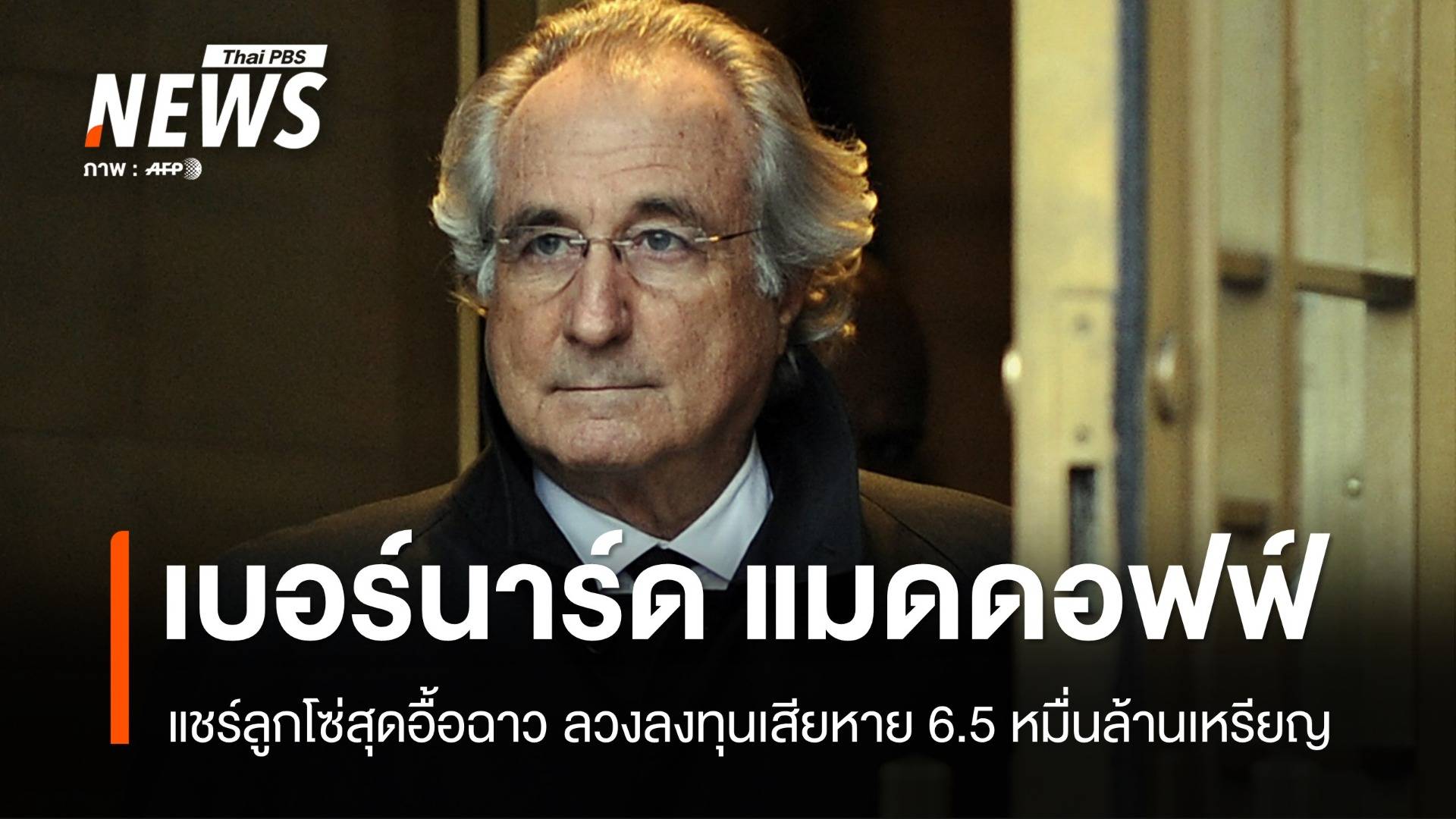

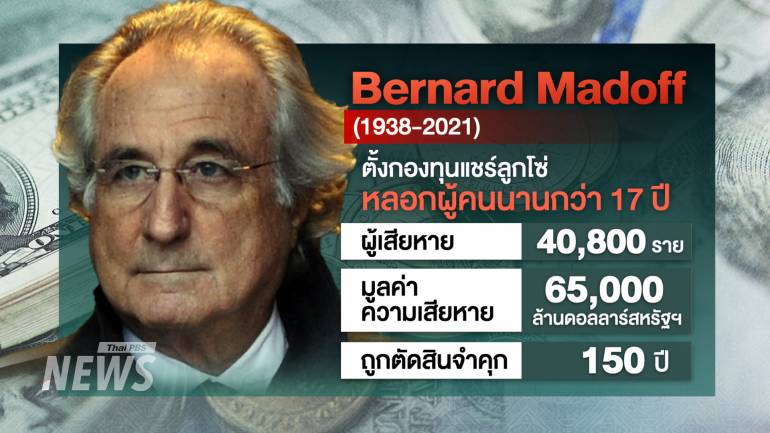

กรณีนี้ถือว่ากรณีศึกษาระดับโลก เพราะระยะเวลาในการหลอกลวงประชาชน ยาวนานไม่ต่ำกว่า 17 ปี ผู้เสียหายมีประมาณ 40,800 คนมูลค่าความเสียหาย 65,000 ล้านดอลลาร์สหรัฐ หรือประมาณ 20,000 ล้านล้านบาท และแน่นอนว่าตัวผู้ก่อเหตุก็จบแบบไม่สวย เพราะแมดดอฟฟ์ถูกตัดสินจำคุก 150 ปี และเสียชีวิตในเรือนจำ ตอนอายุ 82 ปี ส่วนลูกชายของเขาจบชีวิตตัวเองในวันครบรอบ 2 ปีที่พ่อถูกตำรวจจับ

อ่านข่าว : กมธ.ศาสนายังไม่ถกปม "ว.วชิรเมธี" เทศนาทีมดิไอคอน

"ความน่าเชื่อถือ" กุญแจสำคัญลวงคนลงทุน

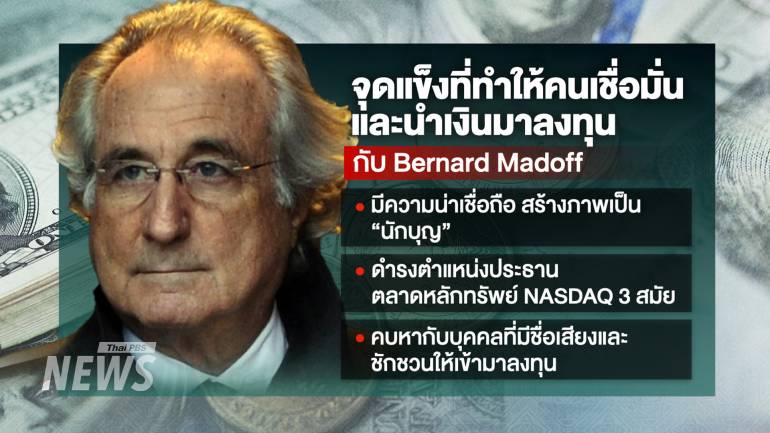

จุดแข็งที่ทำให้คนเชื่อมั่นและนำเงินมาลงทุนกับแมดดอฟฟ์ หลัก ๆ คือ ในตอนนั้นแมดดอฟฟ์มีความน่าเชื่อถือสูงมาก เพราะเขาเป็น 1 ในผู้ร่วมก่อตั้งตลาดหลักทรัพย์แนสแด็ก พัฒนาระบบการให้ข้อมูลแบบอิเล็กทรอนิกส์ ที่แสดงให้เห็นการเคลื่อนไหวของราคาซื้อขายในตลาดแบบเรียลไทม์ กลายเป็นใบเบิกทางที่ทำให้เขาได้รับตำแหน่งสำคัญ ๆ ในสถาบันการเงินและองค์กรอื่น ๆ

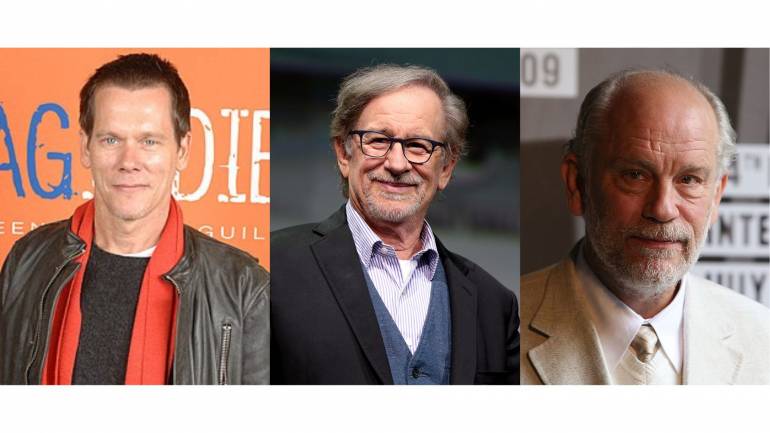

รวมถึงเป็นประธานตลาดหลักทรัพย์แนสแด็กถึง 3 สมัย นอกจากนี้แมดดอฟฟ์ยังสร้างภาพเป็นนักบุญ บริจาคเงินให้โรงพยาบาล โรงละคร ตั้งมูลนิธิสนับสนุนการเปลี่ยนถ่ายไขกระดูก นอกจากนี้เขายังคบหากับบุคคลที่มีชื่อเสียงและชักชวนให้เข้ามาลงทุนกับเขาด้วย ยกตัวอย่างเช่น เควิน เบคอน นักแสดงฮอลลีวูดชื่อดังกับภรรยา, จอห์น มัลโควิช นักแสดงชื่อดัง, มูลนิธิของสตีเวน สปีลเบิร์ก ผู้กำกับระดับโลก และผู้บริหารของสตูดิโอชั้นนำในแวดวงฮอลลีวูดอีกหลายคน

การที่คนดัง ๆ เหล่านี้นำเงินหลายล้าน บางคนลงทุน 20 ล้านดอลลาห์สหรัฐ ยิ่งทำให้แมดดอฟฟ์มีความน่าเชื่อถือเพิ่มขึ้น ประกอบกับตำแหน่งหน้าที่การเงิน และภาพความเป็นนักบุญ จึงไม่น่าแปลกใจที่จะมีคนทยอยนำเงินมาลงทุนกับเขาอย่างต่อเนื่องยาวนาน

เควิน เบคอน - สตีเวน สปีลเบิร์ก - จอห์น มัลโควิช

เควิน เบคอน - สตีเวน สปีลเบิร์ก - จอห์น มัลโควิช

หลังจากความจริงปรากฏแมดดอฟฟ์ได้ให้การกับเจ้าหน้าที่ว่าเขาเองก็ไม่แน่ใจว่าจุดเริ่มต้นของการฉ้อโกง เกิดขึ้นตอนไหน แต่อยู่ในช่วงต้นทศวรรษ 90 ส่วนคนที่เคยทำงานร่วมกับเขามาตั้งแต่ปี 1975 บอกว่าแมดดอฟฟ์ฉ้อโกงผู้คนมานานกว่านั้น

อ่านข่าว : คุกคืนแรก "แซม-กันต์" เครียดจัด ส่วนอีก 2 บอสมีโรคประจำตัว

ส่งตรวจสอบถึง 4 ครั้งแต่ไร้สัญญาณตอบกลับ

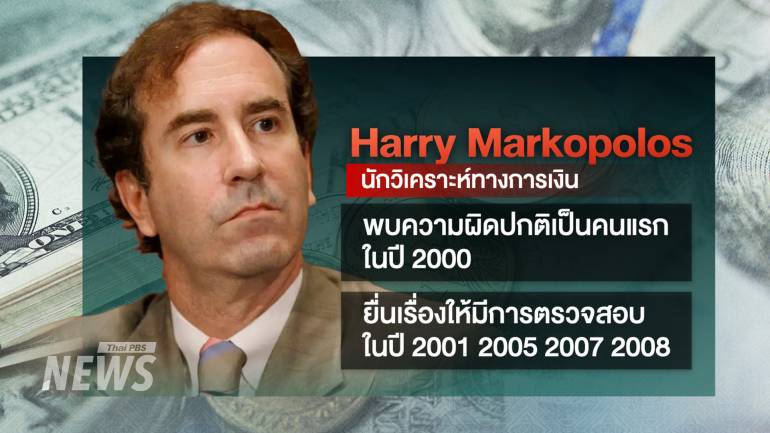

คนที่สังเกตว่ามีความผิดปกติและพยายามแจ้งให้หน่วยงานกำกับดูแลการซื้อขายหลักทรัพย์ของสหรัฐฯ รับทราบ คือ แฮร์รี มาร์โคโปลอส (Harry Markopolos) นักวิเคราะห์ทางการเงินที่พบความผิดปกติในปี 2000 และยื่นเรื่องให้มีการตรวจสอบถึง 4 ครั้ง ในปี 2001 2005 2007 2008

จุดเริ่มต้นเกิดจากการที่มาร์โคโปลอส ได้รับมอบหมายให้วิเคราะห์วิธีการลงทุนของแมดดอฟฟ์ ที่สามารถสร้างผลกำไรได้ ร้อยละ 10-20 ต่อปี ซึ่งถือว่าสูงมาก และมาร์โคโปลอสก็พบว่าแท้จริงแล้ว แมดดอฟฟ์ไม่ได้นำเงินไปลงทุนจริง แต่เป็นการนำเงินของนักลงทุนคนใหม่ จ่ายให้นักลงทุนคนเก่า ทำแบบนี้ไปเรื่อย ๆ แม้ว่ามาร์โคโปลอสจะยื่นเรื่องให้มีการตรวจสอบไปถึง 4 ครั้งแต่ไม่เป็นผล

การกระฉากหน้ากากของแมดดอฟฟ์ เกิดขึ้นในช่วงปลายปี 2008 หลังจากที่ เลห์แมน บราเธอร์ส สถาบันการเงินขนาดใหญ่ของสหรัฐฯ ประกาศล้มละลายในวันที่ 15 ก.ย. ส่งผลทำให้เกิดวิกฤติการเงินขนาดใหญ่ไปทั่วโลก ซึ่งเรียกกันว่า "วิกฤตแฮมเบอร์เกอร์" หรือ "วิกฤตสินเชื่อซับไพรม์" ทำให้ผู้คนพากันแห่ถอนเงิน แต่เนื่องจากแมดดอฟฟ์ไม่ได้นำเงินไปลงทุนจริง แต่หมุนเงินจากคนเก่าไปให้คนใหม่ จึงไม่มีเงินคืนนักลงทุน

จุดนี้ทำให้หน่วยงานกำกับดูแลการซื้อขายหลักทรัพย์เข้ามาตรวจสอบอย่างจริงจัง ส่วนแมดดอฟฟ์เมื่อรู้ว่าจุดจบมาถึงแล้ว เขาตัดสินใจสารภาพความจริงกับลูกชาย 2 คน ที่ทำงานให้กับเขาก่อนจะเข้าสู่กระบวนการพิจารณาคดี

อ่านข่าว : 7 ผู้ต้องหาหญิงคดีไอคอน กังวลเล็กน้อย-นอนหลับได้

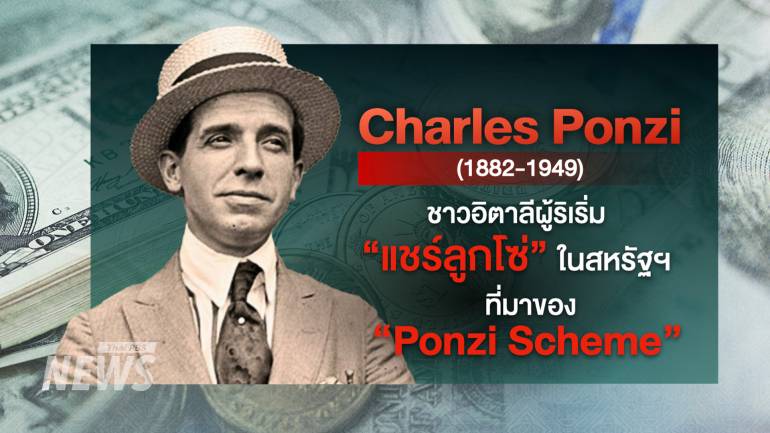

บิดาแห่งแชร์ลูกโซ่ Ponzi Scheme

จริง ๆ แล้ว กลลวงของแมดดอฟฟ์ไม่ใช่เรื่องใหม่ การหลอกลวงแบบแชร์ลูกโซ่ ซึ่งภาษาอังกฤษใช้คำว่า "พอนซี สกีม" (Ponzi Scheme) มาจากชื่อของ Charles Ponzi ชาวอิตาลี คนแรก ๆ ที่ใช้กลลวง "แชร์ลูกโซ่" ในสหรัฐฯ ในปี 1920 หรือกว่า 100 ปีที่แล้ว

จุดเริ่มต้นพอนซีตั้งใจทำธุรกิจซื้อขายคูปองที่ใช้แลกแสตมป์เพื่อส่งจดหมายระหว่างประเทศ โดยซื้อจากยุโรปมาขายในสหรัฐฯ และได้กำไรจากส่วนต่างของอัตราแลกเปลี่ยน แต่ได้กำไรไม่มาก ต่อมาเขาคิดแผนแชร์ลูกโซ่ขึ้นมากได้ เลยโฆษณาให้คนนำเงินมาลงทุน และสัญญาว่าจะให้ผลตอบแทนร้อยละ 50 ภายใน 90 วัน ต่อมาลดเวลาเหลือแค่ 45 วัน แต่จริง ๆ แล้วคือการนำเงินของคนใหม่ไปจ่ายให้คนก่อนหน้า สุดท้ายเรื่องก็แดง เมื่อพอนซีหาเงินหมุนไม่ทัน

อ่านข่าว : "Charles Ponzi" บิดาแห่งแชร์ลูกโซ่

แม้ว่าเวลาจะผ่านไปนานกว่าร้อยปีแล้ว แต่กลยุทธ์นี้ยังคงใช้ได้ผลเสมอ มาร์โคโปลอส คนที่เปิดโปงแมดดอฟฟ์บอกว่า ถ้าหากหน่วยงานที่เกี่ยวข้องยอมฟังเขาตั้งแต่แรก จะช่วยลดความสูญเสีย และป้องกันคนไม่ให้ตกเป็นเหยื่อได้อีกเยอะ

อ่านข่าวอื่น : ปคบ.ขออัยการร่วมให้คำแนะนำ คดี "ดิไอคอน"