ขณะนี้ตลาดหุ้นที่ผู้ลงทุนทั้งในและต่างประเทศให้ความสนใจมากที่สุด คงหนีไม่พ้น National Association of Securities Dealers Automated Quotations หรือ "NASDAQ" แหล่งรวมของหุ้นและตราสาร ADR ที่เกี่ยวข้องกับ "บริษัทเทคโนโลยี" ชั้นนำต่าง ๆ ที่กำลังพุ่งทะยานอย่างมหาศาลในรอบ 5 ปี (2020-2025)

ไม่ว่าจะเป็น TSMC ยักษ์ใหญ่ด้านการผลิตเซมิคอนดักเตอร์ ที่ทะยานกว่าร้อยละ 270 Microsoft ที่เติบโตกว่าร้อยละ 141 หรือ NVIDIA ที่สร้างปรากฏ การณ์ เติบโตระดับเกือบร้อยละ 500 เลยทีเดียว

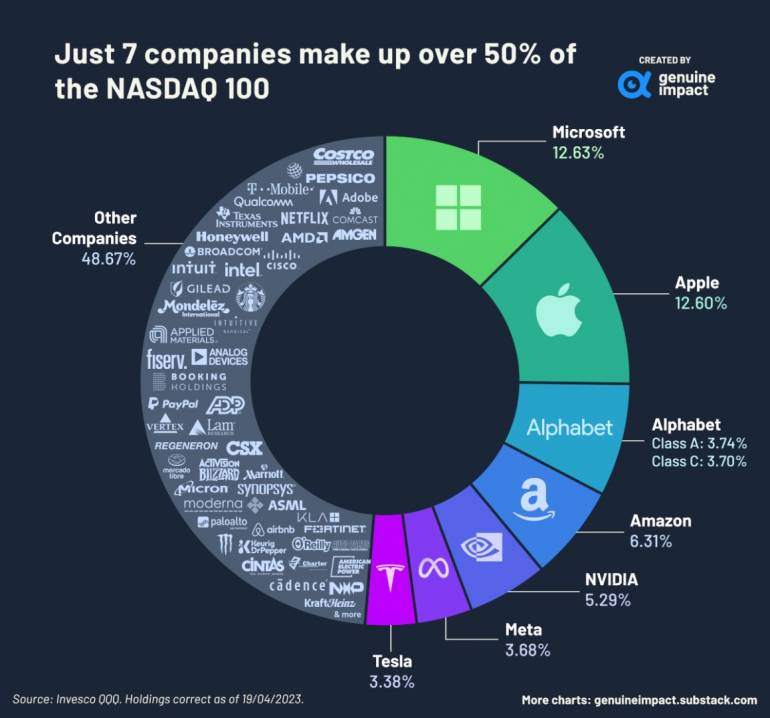

ประกอบกับการเติบโตของหุ้นวงการเทคโนโลยี ที่มากกว่าร้อยละ 80 จากปี 2024 รวมถึงดัชนี NASDAQ100 ใช้วัดการเติบโตของ 100 บริษัทยักษ์ใหญ่ ที่เทคโนโลยีมีสัดส่วนเกินกว่าครึ่ง ทำให้นักลงทุนทั้งหน้าเก่าหน้าใหม่ จำนวนไม่น้อย ต่างเข้าร่วมเพื่อหวัง "หยิบชิ้นปลามัน" ไปครองในปัจจุบันและอนาคต

ที่มา: Visual Capitalist

ที่มา: Visual Capitalist

อย่างไรก็ตาม ในช่วงที่ตลาดหุ้นกำลังเติบโตอย่างหยุดไม่อยู่ ได้เกิดเหตุการณ์ "หุ้นร่วงระนาว" โดยไม่คาดคิด ส่งผลให้บรรดาผู้เข้าตลาด "ติดดอย" กล่าวคือ การที่เข้าซื้อสินทรัพย์ที่ ณ ราคาหนึ่ง และหลังจากนั้น ราคาของสินทรัพย์ก็ปรับตัวลง และยังไม่กลับไปที่ราคาเดิมที่ซื้อ อยู่หลายต่อหลายครั้ง

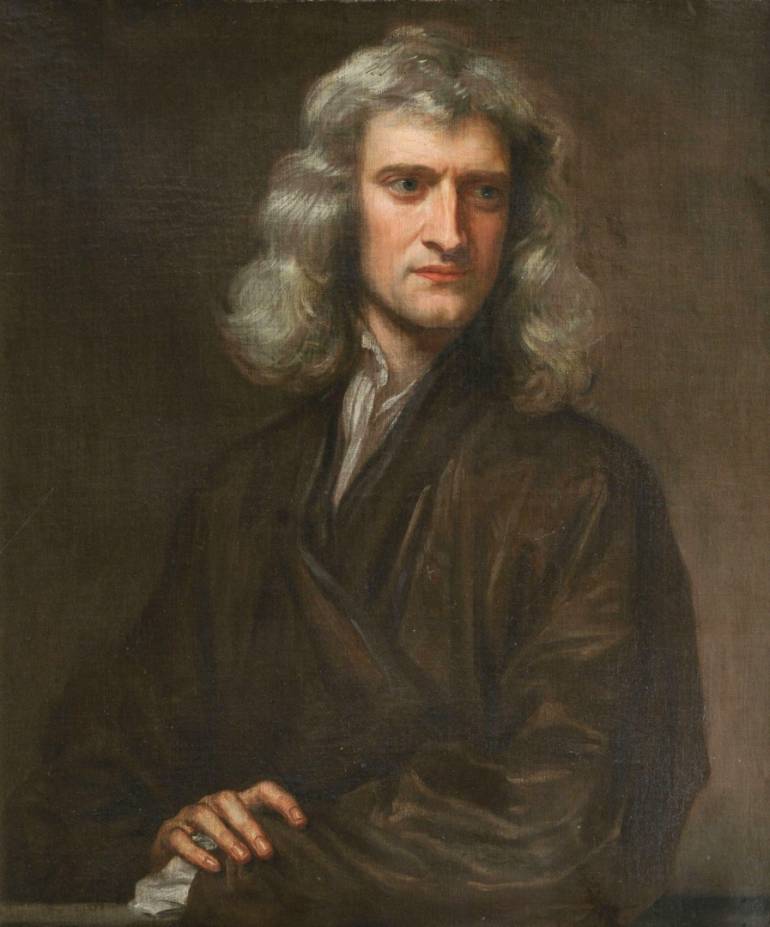

หนึ่งในบทเรียนการติดดอยที่โหดสุด ไม่มีกรณีใดเกินกว่า "เซอร์ ไอแซค นิวตัน (Sir Isaac Newton)" นักฟิสิกส์ชื่อก้องโลก ผู้ค้นพบกฎแรงโน้มถ่วง สเปกตรัมสีในแสง หรือสูตรแคลคูลัส แม้จะเป็น "พหูสูต" ทางด้านวิทยาศาสตร์รอบรู้มากเพียงใด แต่กลับพลาดท่าให้กับ "ตลาดหุ้น" ชนิดทำให้เสียผู้เสียคน ศูนย์เงินหลักพันล้านปอนด์ ถือเป็น "บทเรียน" สำคัญให้กับบรรดานักลงทุนได้ทุกยุคสมัย

ที่มา: Wikimedia

ที่มา: Wikimedia

"นิวตัน" อัจฉริยะดาราศาสตร์ สู่ "แมงเม่าตลาดหุ้น"

เซอร์ ไอแซค นิวตัน มีภาพจำเป็นนักฟิสิกส์ นักคณิตศาสตร์ และนักดาราศาสตร์ แต่จริง ๆ เขาเกิดในชนชั้นสูงของอังกฤษ ได้รับการศึกษาในโรงเรียนที่สอนภาษาละติน ซึ่งถือเป็นภาษาของผู้ดี มีชาติตระกูล รวมถึงเรียนมหาวิทยาลัยเคมบริดจ์ (University of Cambridge) คณะอักษรศาสตร์ (Bachelor of Arts) ซึ่งเป็นสถานศึกษาและแหล่งวิชาการระดับสูง

ที่มา: Wikimedia

ที่มา: Wikimedia

ทำให้วิถีชีวิตของเขา อยู่บนกองเงินกองทอง มีทุนรอนในการศึกษาค้นคว้าทางวิทยาศาสตร์แบบไม่ลำบากยากเข็ญ แม้จะเกิดความผิดพลาด ก็ยังสามารถค้นหาวิธีการใหม่ ๆ ให้สำเร็จได้ โดยไม่ต้องกังวลเรื่องเงิน ทั้งยังได้งบประมาณวิจัยอย่างน้อย 1,000 ปอนด์ต่อปีจากกรัฐบาล (เงินปัจจุบันกว่า 1,000,000 ปอนด์) รวมถึง การเป็น "Master of the Mint" หมายถึง ผู้ตรวจสอบความแท้จริง (Authenticate) เหรียญกษาปณ์ของรัฐบาล ที่ทำเงิน 3,000 ปอนด์ต่อปี (เงินปัจจุบันกว่า 3,000,000 ปอนด์)

หรือเรียกว่า นิวตัน คือ หนึ่งในร้อยของประชากรอังกฤษ รวยเป็นรองนายทุนผูกขาด และข้าราชบริพารผู้ใกล้ชิดสถาบันพระมหากษัตริย์ ดังนั้นจึงมีบทบาทเป็น "เทรดเดอร์ (Trader)" ในตลาดหุ้นอย่างไม่ยากเย็น

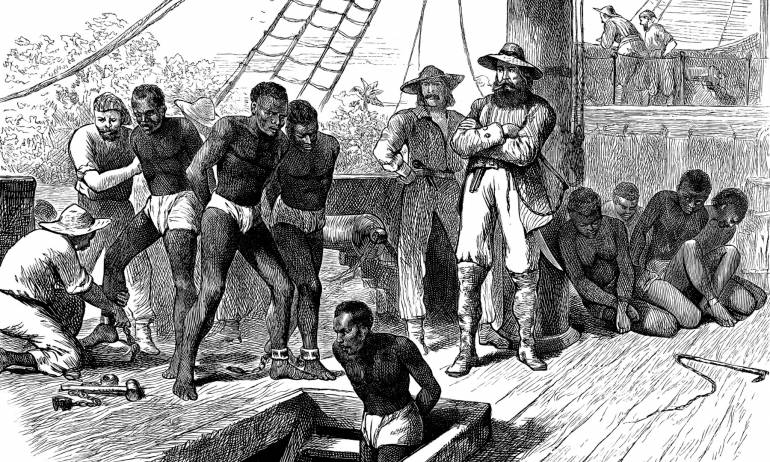

โดยการลงทุนครั้งมโหฬารที่สุดของนิวตัน เกิดขึ้นในปี 1720 เมื่อ ตลาดหลัก ทรัพย์ลอนดอนกำลังพุ่งสูงขึ้น จากการที่อังกฤษถือหางผู้ชนะในสงครามชิงราชบัลลังก์สเปน ตั้งแต่ปี 1713 ทำให้ได้ "สัมปทานผูกขาด" การค้าในดินแดน "อเมริกาใต้" ฝั่งตะวันออก และ "อเมริกาเหนือ" ฝั่งตะวันตก โดยบริษัทที่ได้สัมปทาน มีชื่อว่า "South Sea Company"

ที่มา: Wikimedia

ที่มา: Wikimedia

บทความวิจัย Isaac Newton and the perils of the financial South Sea เขียนโดย แอนดรูว์ โอดีสโค (Andrew Odlyzko) เสนอว่า รายได้ของนิวตันจากตลาดหุ้น มีมากกว่า 30,000 ปอนด์ต่อปี (เงินปัจจุบันกว่า 30 ล้านปอนด์) หมายความว่า การลงทุน "เก็งกำไร" จะทำให้เขานั้นมั่งคั่ง และขยับไปเป็นประชากรร้อยละ 0.1 หมายถึง รวยเป็นรองเพียงพระมหากษัตริย์เท่านั้น

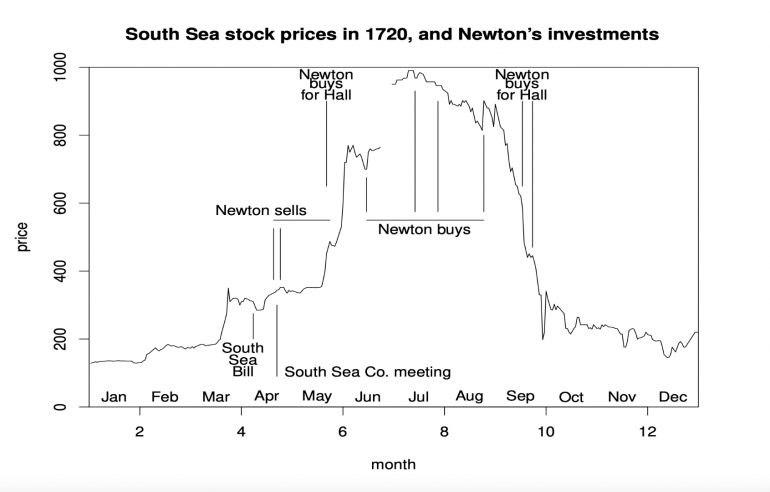

แน่นอน เขาขายในช่วงที่หุ้นต่อหน่วยอยู่ที่ 600 ปอนด์ (ขยับกว่า 300 จุด) และได้กำไรมหาศาล แต่ด้วยความที่เขาเป็นหนึ่งในบอร์ดบริหารในบริษัทหลักทรัพย์ของ โธมัส ฮอลล์ (Thomas Hall) ข้าราชการชั้นผู้ใหญ่ เพื่อนสนิทของนิวตัน ที่มีแนวทางทุ่มซื้อหุ้น South Sea Company ทำให้เขาต้องเข้าตลาดเพื่อเก็งกำไรในช่วงที่หุ้นขยับเกินกว่า 600 ปอนด์ โดยเป็นการ "ทุ่มหมดหน้าตัก" ขายหุ้นอื่น ๆ มาลงทุนในหุ้น South Sea Company แทนที่จะอยู่บนความมั่งคั่งระดับมหาศาลในบั้นปลายชีวิต

ที่มา: Wikimedia

ที่มา: Wikimedia

สิ่งที่เกิดขึ้น คือ ในกลางปี 1721 หุ้น South Sea Company ทะยานเกือบ 500 จุด มูลค่าต่อหุ้นเกินกว่า 1,000 ปอนด์ ทำให้นิวตันลงเงินเพิ่มเข้าไปอีก โดยเก็งว่ามูลค่าจะทะลุไปมากกว่านี้ จากการทำมาค้าขึ้นของ South Sea Company ที่ได้ดุลเพิ่มเติมจากการค้าทาสแอฟริกา ส่งออกไปยังอเมริกาใต้ ซึ่งการลงเงินในจุดที่หุ้นกำลังทะยานสุดขีด ถือว่าเสี่ยงมาก

ต่อมาเดือนสิงหาคม ปี 1721 ราคาหุ้นเริ่มดิ่งลง แต่นิวตันยังคงช้อนซื้ออย่างต่อเนื่อง เพื่อคาดหวังให้หุ้นกลับมาผงาดอีกครั้ง ด้วยความคิดที่ว่า ตอนนี้ ผู้ลงทุนในตลาดเพียง "Panic" กลัวว่าจะขาดทุนไปมากกว่านี้ ซึ่งเป็นเรื่องดีของนิวตัน หากหุ้นปรับตัวขึ้นสักเล็กน้อย จะได้กำไรอย่างเต็มเม็ดเต็มหน่วย

แต่นิวตันคาดการณ์ผิดพลาด ผู้คนแห่เทขายหุ้น South Sea Company อย่างไม่ลดละ ทั้งที่ผลประกอบการของบริษัทไม่ได้ขาดทุนหรือเกิดวิกฤตการณ์ใด ๆ ภายใน 2 เดือน หุ้นตกลงไปมากกว่า 300 จุด นิวตันขาดทุนไปมากกว่า 20,000 ปอนด์ (เงินปัจจุบันกว่า 20 ล้านปอนด์) ถึงจะไม่ได้ทำให้เขาสูญเสียสถานภาพ "Elite" หรือ เงินในคลังของเขาไปมากมาย แต่สิ่งนี้ เป็นบทเรียนให้แก่ผู้ลงทุนในตลาดหุ้นว่า วงการนี้ "ไม่เคยปราณีใคร" แม้แต่ผู้มีสติปัญญาเฉียบแหลมก็ตาม

ที่มา: Wikimedia

ที่มา: Wikimedia

ผลจากการขาดทุนยับเยิน นิวตัน ถึงกับตัดพ้อจนกลายเป็นวลีเด็ดในวงการหุ้น ความว่า ผมสามารถคำนวนการเคลื่อนที่ของดวงดาวได้ แต่ไม่อาจที่จะคำนวนความบ้าคลั่งของมนุษย์ได้เลยแม้แต่น้อย

แอนดรูว์ โอดีสโค นิยามหายนะทางการลงทุนของนิวตันไว้ว่า "หากตลาดหุ้น เปรียบเป็น ดาราศาสตร์ นิวตันไม่ต่างอะไรจากแมงเม่าสุดงั่งผู้หนึ่ง ความฉลาดหลักแหลมไม่ได้ช่วยอะไรเขาเลย"

ที่มา: Isaac Newton and the perils of the financial South Sea

ที่มา: Isaac Newton and the perils of the financial South Sea

"นักลงทุน" ในตลาดหุ้น "ฉลาดมาก-พลาดเพิ่ม"

ปีเตอร์ เทมิน (Peter Temin) และ ฮานส์-โยอาคิม โวธ (Hans-Joachim Voth) เสนอใน บทความวิจัย Riding the South Sea Bubble ความว่า จริง ๆ ไม่สามารถกล่าวโทษความตื่นตระหนกของผู้ลงทุนในหุ้น South Sea Comopany ได้อย่างเต็มปาก เพราะบริษัทนี้ ไม่เคยเปิดเผยยงบประมาณประจำปี กำไร-ขาดทุน หรือแผนดำเนินการใด ๆ นักลงทุนทราบเพียงรูปแบบการดำเนินกิจการว่าเป็นทุนผูกขาด เพียงเท่านั้น

ทำให้วิธีการคาดการณ์ตลาด ทำได้รูปแบบเดียว คือ อาศัยองคาพยพของผู้ลงทุนในหุ้น หาก "เชื่อมั่น" อย่างทั่วกันว่าบริษัทจะเติบโต หุ้นก็เติบโต หากตรงกันข้าม หากขาดความเชื่อมัน ก็จะเป็นอย่างที่เกิดขึ้นต่อนิวตัน

ปีเตอร์ เทมิน และ ฮานส์-โยอาคิม โวธ ยังได้เสนอว่า ยิ่งนักลงทุนฉลาดมากเท่าใด ความผิดพลาดที่จะเกิดขึ้นในตลาดหุ้นยิ่งเพิ่มมากขึ่้นเท่านั้น เนื่องจาก ผู้คนในลักษณะ "Well-informed" จะคิดว่า ในตลาดหุ้นมีแต่ผู้ที่มีความฉลาดด้วยกัน ที่มีความคิดในลักษณะ "Rational Choice" ไม่ตระหนกง่าย ๆ หากหุ้นปรับตัวหรือดิ่งลงอย่างทันควัน หรือต้องคาดการณ์อย่างซับซ้อน เพื่อให้ได้กำไรสูงสุดในการลงทุนนั้น ๆ

แต่ผู้มีสติปัญญาสูง ๆ ลืมไปว่า ตลาดหุ้นมีลักษณะ "Mass" หมายถึง การที่หุ้นจะขึ้นหรือลงได้ ไม่เพียงแต่อิงกับผลประกอบการ ผลกำไร หรือแผนพัฒนาบริษัทเท่านั้น ยังมีประเด็นของ "จำนวนผู้เล่น" ในตลาดอีกด้วย หมายความว่า หากผลประกอบการดี แต่ขาดจำนวนผู้ซื้อหุ้น หุ้นบริษัทดังกล่าวย่อมยากที่จะเติบโต กลับกัน หากบริษัทใดเริ่มมีผู้ลงทุน และปรับขึ้นราคาหุ้นต่อหน่วย ผู้คนจะเริ่มเข้าไปสังฆกรรม จนสามารถขยับ "อัตราผลตอบแทน" ให้สูงขึ้นได้

เมื่อตลาดหุ้นอิงอยู่กับ Mass หมายความว่า "การปั่นหุ้นและการหลอกลวง" สามารถทำได้โดยง่าย บทความวิจัย The South Sea Bubble: Marketing in the Service of Fraud เขียนโดย เทเรนซ์ เนเวทท์ (Terence Nevett) และ ครินา ทาราซี (Crina Tarasi) เสนอว่า โบรกเกอร์และนายหน้าสินทรัพย์ในอังกฤษ อาศัยจำนวนผู้เล่นในตลาดหุ้น South Sea Company มาโน้มน้าวให้เกิดการลงทุนที่มากขึ้นของผู้ที่ขาดความรู้ความเข้าใจในตลาดหลักทรัพย์ เพื่อหวังค่าธรรมเนียม

เมื่อตลาดหุ้นดิ่งลงเพียงเล็กน้อย สิ่งที่เกิดขึ้น คือ บรรดาผู้คนเหล่านี้จะเทขาย และจำนวนหุ้นจะกลับไปอยู่กับผู้มีปัญญาจากการช้อนซื้อ ทั้งที่ตลาดกำลังร่วงหล่น และท้ายที่สุด จะกลายเป็นว่า เสียหายทั้งกระบิ

สามารถสรุปได้ว่า หากมีผู้ที่ขาดความรู้ความเข้าใจจำนวนมากในตลาดหุ้น แม้จะขยับเขยื้อนเพียงเล็กน้อย ความหายนะก็มาเยือนได้เช่นกัน และจะส่งผลให้ผู้มีปัญญาได้รับผลกระทบไปด้วย และไม่สามารถทำอะไรได้เลย

ดังนั้น ในเมื่อคุณลักษณะของการทำกำไร ขาดองค์ประกอบของ "Mass" ไม่ได้ NASDAQ ที่เป็น "ตลาดกระทิง (Bull Market)" หรือ ตลาดที่มีอุปสงค์มากกว่าอุปทาน ตอนนี้ ใคร ๆ ก็อยากเข้ามาในหุ้นเทคโนโลยี เพื่อหวังกอบโกยกำไรและผลตอบแทน

อย่างไรก็ตาม หากนักลงทุนกลัว "ประวัติศาสตร์ซ้ำรอย" ดังกรณีที่เกิดกับเซอร์ ไอแซค นิวตัน อาจต้องแบ่งรับแบ่งสู้ และ "กระจายความเสี่ยง" ในตลาดหุ้นอื่น ๆ ให้มากเข้าไว้

แหล่งอ้างอิง

- บทความวิจัย Isaac Newton and the perils of the financial South Sea

- บทความวิจัย The South Sea Bubble: Marketing in the Service of Fraud

- บทความวิจัย Riding the South Sea Bubble

- https://www.nasdaq.com/articles/wall-streets-bull-market-knocking-door-unwanted-history

- https://www.theatlantic.com/ideas/archive/2020/08/even-geniuses-make-bad-investors/615592/