- รายได้ขนาดไหน ต้องจ่ายภาษีให้รัฐ

- เช็กขั้นตอน เตรียมเปิดสอบ ก.พ. ประจำปี 2567 ภาค ก. แบบ Paper & Pencil จำนวน 380,000 ที่นั่ง

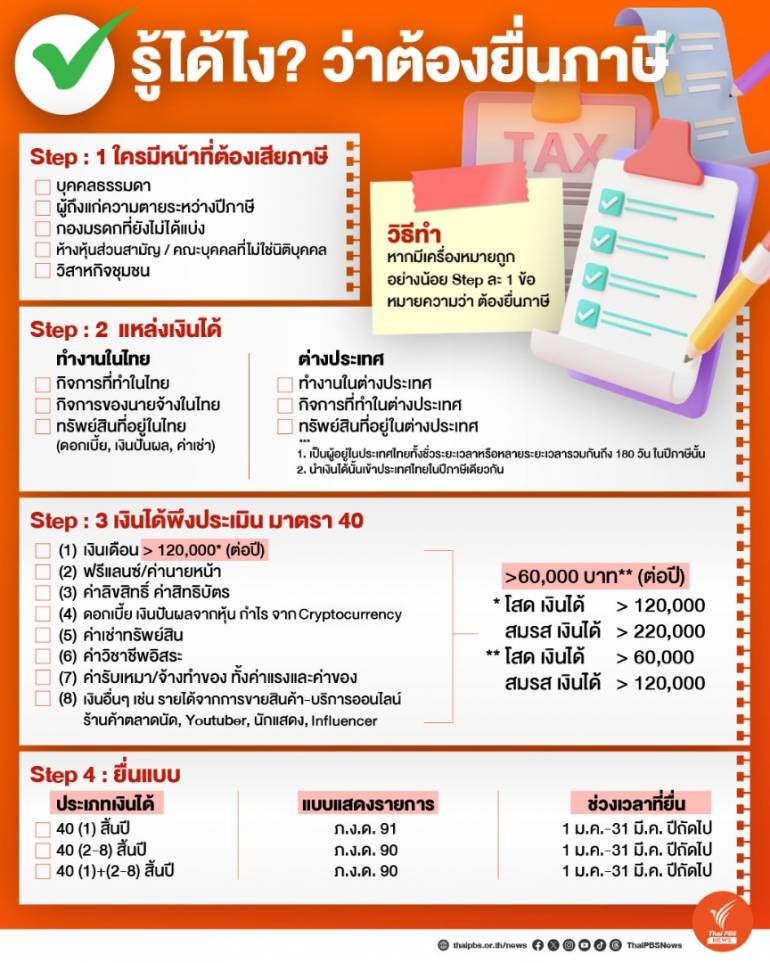

วันนี้ (7พ.ย.2566) กลับมาอีกแล้วเทศกาลการยื่นภาษีเงินได้บุคคลธรรมดาที่มนุษย์เงินเดือนที่มีรายได้เกิน 120,000 บาทต่อปี หรือมีรายได้ประเภทอื่น ๆ ตั้งแต่ 60,000 บาทต่อปี จะต้องทำหน้าที่พลเมืองในการยื่นเสียภาษี

โดยผู้ยื่นเสียภาษีจะสามารถดำเนินการได้ 2 แบบ คือ กรณีแบบเอกสาร หรือกระดาษ ต้องไปที่สำนักงานสรรพากรพื้นที่สาขาทุกแห่ง ตั้งแต่วันที่ 1 มกราคม - 31 มีนาคม 2567 และกรณียื่นผ่านเว็บไซต์ของกรมสรรพากร www.rd.go.th ถึง 8 เมษายน 2567

สำหรับค่าใช้จ่ายที่สามารถนำมาใช้สิทธิลดหย่อนภาษีในปี2566 ข้อมูลจากกรมสรรพากรได้จัดทำข้อมูลเพื่อแจ้งประชาชนให้รับทราบว่ามีสิ่งใดลดหย่อนได้บ้าง

ใครบ้างต้องยื่นภาษีประจำปี 2566 ถ้าเข้าหลักเกณฑ์ Step ละ 1 ข้อ ให้ยื่นภาษี ก่อนหมดเขต 9 เม.ย. 67 นี้

ใครบ้างต้องยื่นภาษีประจำปี 2566 ถ้าเข้าหลักเกณฑ์ Step ละ 1 ข้อ ให้ยื่นภาษี ก่อนหมดเขต 9 เม.ย. 67 นี้

ค่าลดหย่อนส่วนตัวและครอบครัว

1.ค่าลดหย่อนส่วนตัว ผู้เสียภาษีสามารถใช้ค่าลดหย่อนส่วนตัวได้ 60,000 บาท โดยผู้เสียภาษีจะสามารถใช้สิทธิลดหย่อนนี้ได้ทันทีที่ทำการยื่นแบบแสดงภาษีเงินได้ประจำปี (ภ.ง.ด. 90, ภ.ง.ด. 91)

2. ค่าลดหย่อนคู่สมรส กฎหมายกำหนดให้คู่สมรสสามารถใช้สิทธิลดหย่อนภาษีได้ 60,000 บาท มีเงื่อนไข คือ ต้องเป็นคู่สมรสที่จดทะเบียนตามกฎหมายกำหนด คู่สมรส (สามีหรือภรรยา) ต้องเป็นผู้ไม่มีเงินได้ หรือรายได้ในปีนั้น ๆ ในกรณีที่สามีและภรรยามีเงินได้ทั้งคู่ กฎหมายอนุญาตให้ ยื่นภาษีรวมกันเพื่อใช้สิทธิลดหย่อนภาษีคู่สมรสได้

3.ค่าลดหย่อนบุตร กฎหมายกำหนดเงื่อนไขการใช้สิทธิค่าลดหย่อนบุตร 2 ข้อ คือ บุตรชอบด้วยกฎหมายสามารถใช้สิทธิลดหย่อนบุตรคนละ 30,000 บาท และหากมีบุตรคนที่ 2 ที่เกิดตั้งแต่ปี 2561 เป็นต้นไปสามารถใช้สิทธิลดหย่อนภาษีได้คนละ 60,000 บาท สำหรับผู้ที่มีบุตรบุญธรรม หรือมีทั้งบุตรบุญธรรมและบุตรที่ชอบด้วยกฎหมาย สามารถใช้สิทธิลดหย่อนได้สูงสุด 3 คน และจะต้องเป็นบุตรที่ยังมีชีวิตอยู่เท่านั้น เงื่อนไขการใช้สิทธิค่าลดหย่อนบุตรบุตรจะต้องมีอายุไม่เกิน 20 ปี ในกรณีที่บุตรมีอายุ 21-25 ปี บุตรจะต้องศึกษาอยู่ในระดับปวส. ขึ้นไปเท่านั้น บุตรจะต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี (ยกเว้นกรณีเงินปันผล)

4. ค่าลดหย่อนบิดามารดา กฎหมายกำหนดให้ผู้ที่เลี้ยงดูพ่อแม่ สามารถใช้สิทธิลดหย่อนพ่อแม่ได้คนละ 30,000 บาท โดยมีเงื่อนไขเพิ่มเติม คือ ต้องเป็นพ่อแม่ที่ชอบด้วยกฎหมาย หรือพ่อแม่ที่แท้จริงเท่านั้นพ่อ-แม่จะต้องมีอายุตั้งแต่ 60 ปี ขึ้นไป ต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี

หมายเหตุ : การใช้สิทธิลดหย่อนภาษีบิดามารดา สำหรับคนมีพี่น้องต้องตกลงกันว่า ใครจะเป็นผู้ใช้สิทธิลดหย่อนภาษีพ่อแม่ เนื่องจากกฎหมายกำหนดให้ ค่าลดหย่อนบิดามารดาสามารถใช้ได้เพียงครั้งเดียวเท่านั้น ไม่สามารถยื่นขอใช้สิทธิซ้ำกันได้

ส่วนค่าลดหย่อนบิดามารดาคู่สมรส ในกรณีดูแลพ่อแม่คู่สมรส กฎหมายกำหนดให้สามารถใช้สิทธิลดหย่อนภาษีพ่อแม่คู่สมรสได้คนละ 30,000 บาท โดยมีเงื่อนไขว่า จะต้องเป็นพ่อแม่ที่ชอบด้วยกฎหมาย หรือพ่อแม่ที่แท้จริงเท่านั้น พ่อ-แม่ จะต้องมีอายุตั้งแต่ 60 ปีขึ้นไป มีรายได้ไม่เกิน 30,000 บาทต่อปี คู่สมรสต้องไม่มีรายได้ และครอบครัวฝั่งคู่สมรสจะต้องไม่มีใครใช้สิทธิลดหย่อนพ่อแม่ ต้องใช้หนังสือรับรองการหักค่าลดหย่อนค่าอุปการะเลี้ยงดูบิดามารดา (ลย.03) พร้อมให้พ่อแม่เซ็นชื่อกำกับเพื่อใช้เป็นหลักฐานในการลดหย่อนภาษีด้วย

5 ค่าลดหย่อนผู้พิการ หรือทุพพลภาพ สามารถใช้สิทธิลดหย่อนภาษีได้คนละ 60,000 บาท โดยมีเอกสารที่ต้องใช้เป็นหลักฐาน คือ บัตรประจำตัวผู้พิการ หรือใบรับรองแพทย์ เอกสารรับรองการเป็นผู้อุปการะเลี้ยงดูผู้ทุพพลภาพ (ลย.04)

6. ค่าฝากครรภ์และคลอดบุตร ใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 60,000 บาท และจะต้องเป็นค่าฝากครรภ์และคลอดบุตรที่จ่ายตั้งแต่ปี 2561 เป็นต้นไป โดยมีเงื่อนไข ต้องเป็นค่าฝากครรภ์ หรือคลอดบุตร ที่จ่ายให้กับสถานพยาบาลของรัฐและเอกชน ในกรณีที่ท้องปีนี้ คลอดปีหน้า สามารถใช้สิทธิลดหย่อนภาษีได้ตามปีที่จ่ายจริง แต่รวมกันแล้วต้องไม่เกิน 60,000 บาท

ในกรณีที่ต้องยื่นภาษีทั้งสามีและภรรยา กฎหมายกำหนดให้ค่าลดหย่อนฝากครรภ์และคลอดบุตรเป็นของภรรยา แต่หากภรรยาไม่มีรายได้ในปีภาษีนั้น ๆ สามีจึงจะสามารถใช้สิทธิฝากครรภ์และคลอดบุตรได้ใช้ใบเสร็จรับเงิน และใบรับรองแพทย์เป็นหลักฐานในการใช้สิทธิลดหย่อนภาษี

กลุ่มประกันสุขภาพและประกันชีวิต

1.ประกันชีวิตลดหย่อนภาษีในกรณีที่จ่ายเบี้ยประกันชีวิตทั่วไป หรือ เงินฝากแบบมีประกันชีวิตในช่วงปีที่ผ่านมา สามารถนำค่าเบี้ยประกันชีวิตที่จ่ายตลอดทั้งปีมาลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาทจะต้องเป็นกรมธรรม์ที่ให้ความคุ้มครองระยะเวลา 10 ปีขึ้นไป ที่ทำกับบริษัทประกันในประเทศไทยเท่านั้น

2.ประกันสุขภาพลดหย่อนภาษี ค่าเบี้ยประกันสุขภาพที่สามารถใช้ลดหย่อนภาษีได้มี 2 กรณี คือ สามารถใช้สิทธิลดหย่อนภาษีจากค่าเบี้ยประกันสุขภาพที่จ่ายมาตลอดทั้งปีจ่ายจริงแต่ไม่เกิน 25,000 บาท และเมื่อรวมกับค่าเบี้ยประกันชีวิตทั่วไป หรือเงินฝากแบบมีประกันชีวิต จะต้องไม่เกิน 100,000 บาท

และจะต้องเป็นประกันสุขภาพในกลุ่มต่อไปนี้ ประกันสุขภาพที่ให้ความคุ้มครองการรักษาพยาบาล เนื่องจากอาการเจ็บป่วยและอาการบาดเจ็บ ชดเชยทุพพลภาพและการสูญเสียอวัยวะเนื่องจากการเจ็บป่วยหรืออาการบาดเจ็บ ประกันอุบัติเหตุที่ให้ความคุ้มครองการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูกประกันสุขภาพโรคร้ายแรง (Critical illnesses) และประกันสุขภาพระยะยาว (Long Term Care)

3.ค่าเบี้ยประกันสุขภาพบิดามารดา สามารถใช้สิทธิลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 15,000 บาท และพ่อแม่จะต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี และสามารถใช้สิทธิลดหย่อนภาษีได้เลย โดยไม่จำเป็นต้องให้พ่อแม่มีอายุครบ 60 ปี

4.ประกันชีวิตแบบบำนาญ ลดหย่อนภาษี ได้ 15% ของเงินได้ที่ต้องเสียภาษี และสามารถใช้ลดหย่อนได้ตามที่จ่ายจริงแต่ไม่เกิน 200,000 บาท และจะต้องเป็นประกันบำนาญที่มีระยะเวลาคุ้มครอง 10 ปีขึ้นไป ทำและจะต้องทำกับบริษัทประกันในประเทศไทยเท่านั้น

5.ค่าลดหย่อนประกันสังคม ใช้สิทธิ์ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 9,000 บาทต่อปี ( ตามอัตราสมทบเงินประกันสังคมที่ 5% คำนวณจากเพดานที่ 15,000 บาท หรือสูงสุดไม่เกินเดือนละ 750 บาท )

กลุ่มการออมและลงทุน

1.กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) สามารถใช้ลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องจ่ายภาษี ตามที่จ่ายจริงแต่เมื่อรวมกับกองทุนการออมเพื่อเกษียณอื่น ๆ ต้องไม่เกิน 500,000 และมีเงื่อนไขอื่น ๆ เช่น ต้องถือหน่วยลงทุนไม่น้อยกว่า 5 ปี นับตั้งแต่วันที่ซื้อครั้งแรก และสามารถขายได้ตอนอายุครบ 55 ปีบริบูรณ์ไม่มีขั้นต่ำในการซื้อกองทุน RMF แต่จะต้องทำการซื้อต่อเนื่องทุกปี สามารถใช้สิทธิลดหย่อนภาษีตามเกณฑ์ใหม่ได้ในปีที่เริ่มลงทุนตั้งแต่ปี 2563 เป็นต้นไป

2. กองทุนรวมเพื่อการออม SSF สามารถใช้ลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องจ่ายภาษี ตามที่จ่ายจริงแต่ต้องไม่เกิน 200,000 บาท เมื่อรวมกับกองทุนการออมเพื่อเกษียณอื่น ๆ ต้องไม่เกิน 500,000 และมีเงื่อนไขอื่น ๆ เพิ่มเติม เช่น ต้องถือหน่วยลงทุนไว้ไม่ต่ำกว่า 10 ปี นับจากวันที่ซื้อกองทุน

3.กองทุนสำรองเลี้ยงชีพ / กบข/ กองทุนสงเคราะห์ครูโรงเรียนเอกชน ใช้ลดหย่อนภาษีได้ 15% ของเงินได้ที่ต้องจ่ายภาษี ตามที่จ่ายจริงแต่ต้องไม่เกิน 500,000 บาท

4.กองทุนการออมแห่งชาติ (กอช.) สามารถใช้สิทธิลดหย่อนภาษีได้ตามที่จ่ายจริง สูงสุดปีละ 13,200 บาท และเมื่อรวมกับกองทุน RMF, กบข, กองทุนสำรองเลี้ยงชีพ, กองทุนสังเคราะห์ครูโรงเรียนเอกชน, เบี้ยประกันบำนาญ จะต้องไม่เกิน 500,000 บาท

กลุ่มกระตุ้นเศรษฐกิจ

1. ดอกเบี้ยบ้าน ลดหย่อนภาษี สามารถนำรายจ่ายดอกเบี้ยเงินกู้บ้านในรอบปี 2566 มาใช้สิทธิลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท ในกรณีที่ซื้อแบบกู้ร่วม สิทธิลดหย่อนภาษีจะเฉลี่ยตามจำนวนคนร่วมกู้

โดยมีเงื่อนไขเพิ่มเติมคือ สามารถใช้สิทธิลดหย่อนภาษีกับการซื้อที่อยู่อาศัยกี่หลังก็ได้ แต่เมื่อรวมกันแล้วต้องไม่เกิน 100,000 บาทต้องใช้เอกสารรับรองการจ่ายดอกเบี้ยเงินกู้ยืมที่เจ้าหนี้ออกให้ เป็นหลักฐานในการลดหย่อนภาษีด้วย

2.ช้อปดีมีคืน 2566 ลดหย่อนภาษี สามารถนำค่าใช้จ่ายที่เกิดจากการซื้อสินค้าหรือบริการภายในประเทศ ระหว่างวันที่ 1 มกราคม – 15 กุมภาพันธ์ 2566 มาใช้สิทธิ์ลดหย่อนภาษี 2566 ได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 40,000 บาท

กลุ่มเงินบริจาค

เงินบริจาคลดหย่อนภาษี ตามที่กฎหมายกำหนดลดหย่อนภาษี 2 เท่า คือ บริจาคเพื่อการศึกษา การกีฬา พัฒนาสังคม และโรงพยาบาลรัฐ สามารถใช้สิทธิลดหย่อนภาษีได้ 2 เท่าของเงินที่บริจาคจริง แต่ไม่เกิน 10% ของเงินได้หลังหักค่าลดหย่อน และบริจาคลดหย่อนภาษีทั่วไป สามารถใช้ลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ต้องไม่เกิน 10% ของเงินได้หลังหัก ส่วนบริจาคพรรคการเมือง ลดหย่อนภาษี สามารถใช้สิทธิลดหย่อนภาษีได้ตามที่จ่ายจริง แต่ไม่เกิน 10,000 บาท

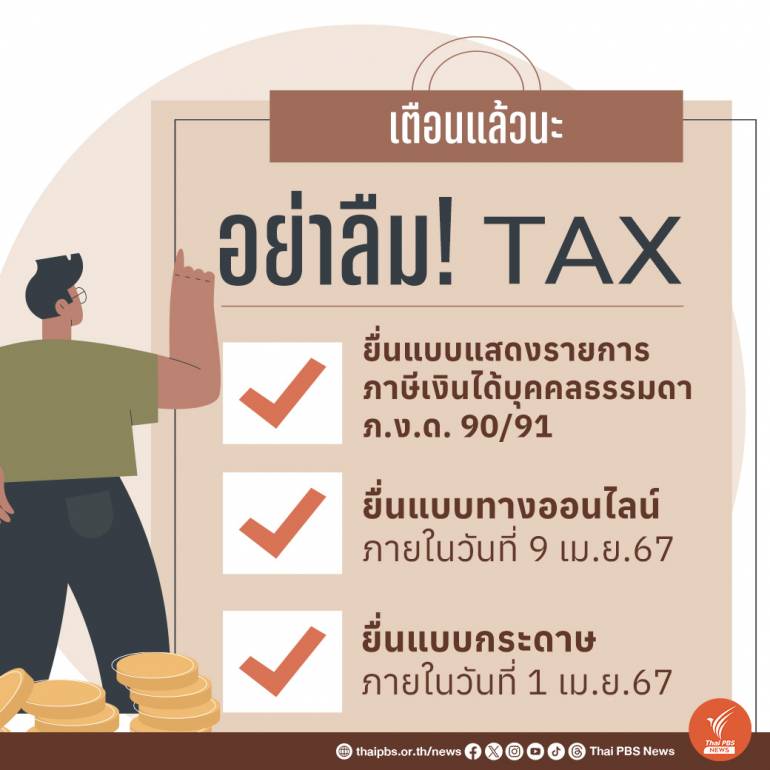

ยื่นภาษีออนไลน์ 2566 หมดเขต 9 เม.ย. 67

ผู้มีเงินได้ สามารถยื่นแบบเสียภาษี หรือ ขอเงินคืนภาษีตามสิทธิ ผ่านช่องทางออฟไลน์ ยื่นแบบกระดาษ ภายใน 1 เม.ย. 67 ณ สำนักงานสรรพากรพื้นที่สาขาทุกแห่ง และทางออนไลน์ ภายในเวลา 23.59 น. ของวันที่ 9 เม.ย.2567 ที่ http://rd.go.th

เช็กความพร้อม ยื่นภาษีปี 2566 ก่อนหมดเขต 9 เม.ย. 67

เช็กความพร้อม ยื่นภาษีปี 2566 ก่อนหมดเขต 9 เม.ย. 67

ที่มา : กรมสรรพากร

อ่านข่าวอื่น :

สาวแชร์เทคนิค "ปลดหนี้ผ่อนบ้าน" หมดไวทำได้จริง

ทิ้งชีวิตเดอะแบก "ดอกเบี้ยบาน" เข้าทางลัด "ผ่อนบ้าน" หมดเร็ว

แท็กที่เกี่ยวข้อง:

- วางแผนภาษี

- วางแผนลดหย่อนภาษี

- เงินเดือนเท่าไหร่เสียภาษี

- ดอกเบี้ยบ้าน 2566

- ลงทะเบียน rmf ลดหย่อนภาษี

- ลดหย่อนภาษี 2566 มีอะไรบ้าง

- ยื่นภาษี2566

- เสียภาษี

- ประกันสุขภาพลดหย่อนภาษี 2566

- เช็คสถานะคืนภาษี

- ยื่นภาษีออนไลน์

- ตรวจสถานะคืนภาษี

- สรรพากรคืนภาษี

- ขอคืนภาษี 2566

- ยื่นแบบภาษี

- ยื่นภาษี ภ.ง.ด. 91

- เอกสารยื่นภาษี

- วิธียื่นภาษีออนไลน์

- 5 กลุ่มค่าลดหย่อนภาษี